14.12.2022

In Focus: Hedge funds - Une alternative à l'obligataire et aux actions?

In Focus: Hedge funds - Une alternative à l'obligataire et aux actions?

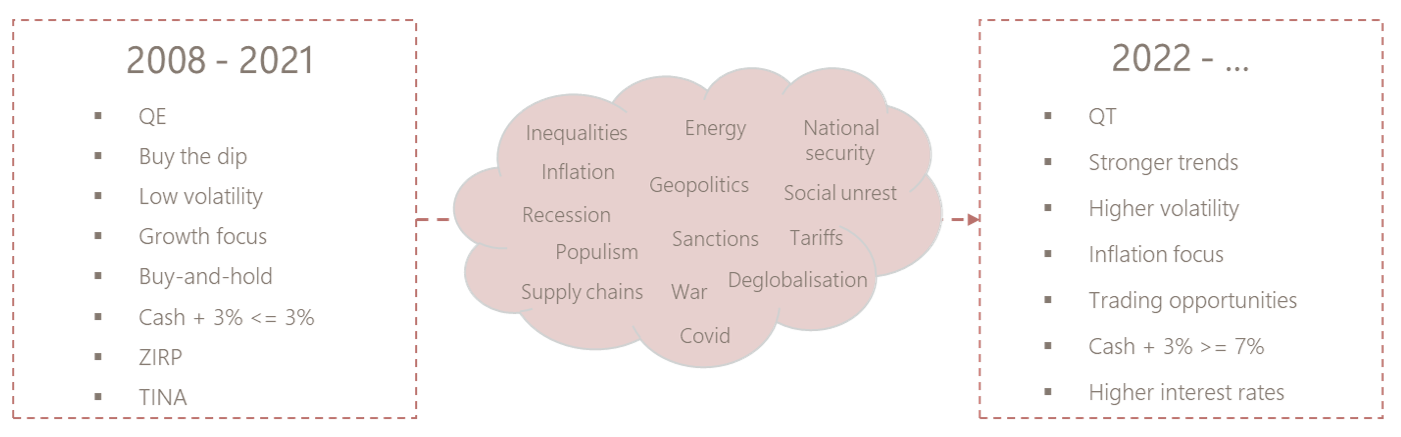

Face aux conséquences de la crise financière mondiale de 2008, les grandes banques centrales ont abaissé les taux d'intérêt et injecté des liquidités sans précédent dans l'économie pour la sauver de la dépression. En conséquence, les taux d'intérêt ont atteint des niveaux historiquement bas, les rendements des actions se sont envolés au-dessus des moyennes historiques et la corrélation négative entre les obligations et les actions a fait des portefeuilles 60/40 une stratégie de choix. Le mantra TINA (there is no alternative) dans ce contexte; il n'y a pas d'alternative aux actions a fait prévaloir la recherche de rendement. Dans cet environnement, les fonds spéculatifs ont été utilisés comme un outil de gestion du risque, une alternative aux obligation fournissant un faible rendement, un coût perçu comme élevé par rapport à leur rendement inférieur à la moyenne.

Aujourd'hui, le monde a changé structurellement. Les taux d'intérêt sont revenus aux niveaux de 2007, nous assistons au retour de l'inflation, la volatilité est plus élevée dans la plupart des classes d'actifs, et les thématiques ESG ont permis aux CTA et aux gestionnaires macro de surperformer. L'environnement est tout simplement plus favorable à de nombreuses stratégies de hedge funds, voire à toutes. La hausse des taux d'intérêt est positive pour toutes les stratégies de cash plus spread. Les fonds d'allocation suivant une stratégie d'arbitrage ont plus d'opportunités car la volatilité dècorrèle périodiquement la relation entre les prix. Cette dispersion entre les actions est en faveur des stocks pickers. La montée en puissance de la Chine, un secteur énergétique sous pression, la transition climatique et le rééquilibrage des puissances géopolitiques constituent un terrain fertile pour les gérants macro. Enfin, la récession qui s'annonce devrait offrir, le moment venu, de nouvelles opportunités aux gérants suivant un stratégie visant les sociétés en sous-performance.

Les dix prochaines années ne ressembleront très probablement pas aux dix dernières. Les rendements des actions ont été concentrés en début de période grâce à l'assouplissement quantitatif des banques centrales. À l'avenir, le resserrement quantitatif est susceptible d'affecter les rendements attendus dans le sens inverse.

Dans les années à venir, les hedge funds, en particulier les stratégies "non corrélées", continueront à concurrencer les titres obligataires ayant un rôle de "diversificateur" dans les portefeuilles, même si les obligations n'offrent quasiment plus de rendement proche de zéro. Dans un même temps, pour la première fois depuis la crise financière de 2008, les hedge funds ont de bonnes chances de produire de meilleurs rendements que les actions. Cette année déjà, les hedge funds ont prouvé une nouvelle fois leur utilité dans les portefeuilles. Les stratégies non directionnelles ont enregistré les meilleures performances du secteur, et nous les privilégions pour compléter les portefeuilles multi-assets.

Autres publications

18.02.2026

Intelligence artificielle : le début d'un cycle ?

L'histoire économique montre que les véritables révolutions industrielles ne se définissent pas par la technologie elle-même, mais par l'ampleur des investissements qu'elles suscitent.

Lire plus12.02.2026

Bienvenue à Reto Taborgna, Michel Ehrenhold et Stefan Müller !

Nous avons le plaisir d’annoncer l’arrivée de Reto Taborgna en tant que COO & Business Risk Manager, Michel Ehrenhold en tant que Responsable Juridique et Stefan Müller en tant que Responsable adjoint du support Private Banking chez Cité Gestion.

Lire plus09.02.2026

Forum Horizon 2026 – temps forts de l'événement

Face aux turbulences économiques globales, quel cap pour la Suisse?

Retour sur le Forum Horizon 2026, tenu le 29 janvier 2026 à l'IMD Lausanne.

Lire plus03.02.2026

Kevin Warsh à la Fed : prise de pouvoir ou rétablissement de la crédibilité ?

La nomination de Kevin Warsh au poste de président de la Réserve fédérale américaine a suscité de vives réactions sur les marchés, mais aussi de nombreux malentendus.

Lire plus26.01.2026

Bienvenue à Norma Hedinger !

Nous avons le plaisir d’annoncer l’arrivée de Norma Hedinger en tant que banquière chez Cité Gestion.

Lire plus21.01.2026

Intelligence artificielle en médecine : le tournant est là.

Il y a cinq ans, l’IA en médecine ressemblait à une promesse. Aujourd’hui, elle devient une industrie.

Lire plus