07.05.2021

“Sell in May and Go away”? As estatísticas dizem: “Não necessariamente”

Todo mundo já ouviu, pelo menos uma vez na vida, o velho ditado “Venda em maio e vá embora”, sugerindo que tradicionalmente o mercado de valores registra alta no mês de maio

Agora que estamos em maio e que o índice S&P 500 está perto de atingir seu mais alto nível histórico após seis meses de contínuo crescimento, o que mais se ouve é esse velho adágio. Por isso, decidimos verificar se o mês de maio realmente constitui um marco sazonal para uma correção de mercado.

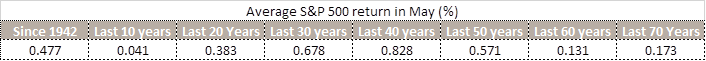

Naturalmente, a resposta depende das janelas temporais e do número de observações que estão sendo analisadas. Se nos debruçarmos sobre o S&P 500 desde 2010, o rendimento médio do mês de maio foi de -0,7%, incluindo o terrível -8,2% em 2010 (o 25° pior desempenho do S&P desde 1942). Mas por que analisar especificamente uma janela de 11 anos, especialmente se levarmos em conta que o rendimento médio do S&P 500 em maio nos últimos dez anos (com exceção de maio de 2010) foi de +0,04%?

A resposta é simples: para mostrar que a estatística é uma ferramenta capaz de provar qualquer teoria, dependendo do ponto de vista...

Concretamente, não encontramos nenhum ritmo sazonal em relação ao mês de maio.

Se olharmos a rentabilidade média dos títulos do S&P 500 em maio desde 1942 e em várias janelas temporais fixas, a única conclusão a que chegamos é que o mercado está crescendo no longo prazo, inclusive em maio.

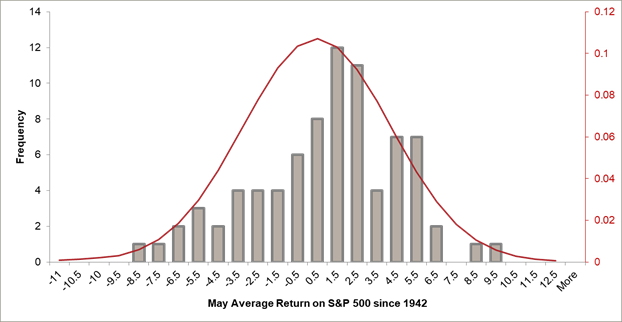

Uma análise estatística a partir de 1942 mostra que, em termos de frequência, um rendimento positivo é até mais provável em maio. No entanto, o panorama histórico dos mercados financeiros registra quedas episódicas. Por isso, achamos que valeria a pena investigar a sazonalidade e a amplitude desse fenômeno, se é que ele existe.

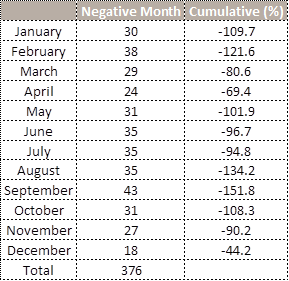

De 1942 a abril de 2021, o S&P 500 registrou quedas mensais 376 vezes, em 953 meses de observações. A repartição e o rendimento acumulado por mês foram os seguintes:

As estatísticas e a repartição acima tendem a refutar o adágio “Sell in May and Go away”, confirmando que, ao longo do tempo, não necessariamente é melhor “vender em maio e ir embora”. Diante dessas evidências, talvez os investidores queiram inventar um novo provérbio:

“Vender em setembro e...”.

Mais artigos

18.02.2026

Inteligência artificial: o início de um ciclo?

A história econômica mostra que as verdadeiras revoluções industriais não são definidas pela tecnologia em si, mas pela escala de investimento que elas geram.

Leia mais12.02.2026

Bem-vindos, Reto Taborgna, Michel Ehrenhold e Stefan Müller!

Temos o prazer de anunciar a chegada de Reto Taborgna como COO & Business Risk Manager, Michel Ehrenhold como Responsável Jurídico e Stefan Müller como vice-diretor da nossa equipa Apoio à Banca Privada na Cité Gestion.

Leia mais09.02.2026

Fórum Horizon 2026 – destaques do evento

Diante das turbulências econômicas globais, qual rumo tomar para a Suíça?

Retrospectiva do Fórum Horizon 2026, realizado em 29 de janeiro de 2026 no IMD Lausanne.

03.02.2026

Kevin Warsh na Reserva Federal: uma tomada de poder ou uma redefinição da credibilidade?

A nomeação de Kevin Warsh como próximo presidente da Reserva Federal provocou reações acentuadas no mercado, mas também mal-entendidos generalizados.

Leia mais26.01.2026

Bem-vindo, Norma Hedinger!

Temos o prazer de anunciar a chegada de Norma Hedinger como banqueira na Cité Gestion.

Leia mais21.01.2026

Inteligência artificial na medicina: o ponto de virada chegou.

Há cinco anos, a IA na medicina parecia uma promessa. Hoje, está se tornando uma indústria.

Leia mais